什麼是綜合所得稅?

凡有中華民國來源所得之個人,應就其中華民國來源之所得,依本法規定,課徵綜合所得稅。

非中華民國境內居住之個人,而有中華民國來源所得者,除本法另有規定外,其應納稅額,分別就源扣繳。

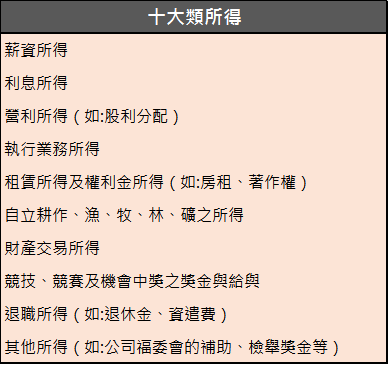

綜合所得包括

1.營利、2.執行業務、3.薪資、4.利息、5.租賃及權利金、6.自力耕作漁牧林礦、7.財產交易、8.競技競賽及機會中獎之獎金或給與、9.退職所得,以及10.其他所得。»十大類所得

納稅義務人本人、配偶,和申報受扶養的親屬,全年所取得以上各類所得的合計,就是綜合所得總額。

十大類所得介紹

一、營利所得

公司股東所獲分配之股利、合作社社員所獲分配之盈餘、其他法人出資者所獲分配之盈餘、合夥組織營利事業之合夥人每年度應分配之盈餘、獨資資本主每年自其獨資經營事業所得之盈餘及個人一時貿易之盈餘皆屬之。

二、執行業務所額

執行業務者,係指律師、會計師、建築師、技師、醫師、藥師、助產師(士)、醫事檢驗師(生)、程式設計師、精算師、不動產估價師、物理治療師、職能治療師、營養師、心理師、地政士、記帳士、著作人、經紀人、代書人、表演人、引水人、節目製作人、商標代理人、專利代理人、仲裁人、記帳及報稅代理業務人、書畫家、版畫家、命理卜卦、工匠、公共安全檢查人員、民間公證人及其他以技藝自力營生者。

執行業務者係獨立執行業務,而非屬受雇經常擔任所指定工作所取得之報酬。

Ò實務上常見對是否屬執行業務所得之判斷

1.係委任契約或僱傭契約。⇒僱傭契約,薪資所得

2.是否為職務上之報酬。⇒是,薪資所得

3.是否接受指揮調度。⇒是,薪資所得

4.是否受競業禁止之約束〈即勞務專屬性〉。⇒是,薪資所得

5.是否定期支領報酬,不計勞務提供與否。⇒是,薪資所得

6.是否具有該項專門執業之資格。⇒是,執行業務

7.是否有底薪。⇒是,薪資所得

8.是否享有勞健保、員工旅遊、尾牙、三節或生日禮金及職工福利等。⇒是,薪資所得

9.是否使用公司資源(例:自公司廣告或電話取得之客源、廣告傳單及名片、進修課程、水電費等)。⇒是,薪資所得

10.是否提撥勞工退休準備金(依勞工退休金條例第 7 條第 2 項規定,自願提繳者,屬僱傭關係)⇒是,薪資所得

11.是否屬專業技藝,具獨創性,非屬大量生產。 ⇒是,執行業務

12.是否自負盈虧。⇒是,執行業務

三、薪資所得

凡公、教、軍、警、公私事業職工薪資及提供勞務者之所得,或在職務上或工作上取得之各種薪資收入為所得額。

包括:薪金、俸給、工資、津貼、歲費、獎金、紅利及各種補助費。

但為雇主之目的,執行職務而支領之差旅費、日支費及加班費不超過規定標準者,及依第 4 條規定免稅之項目,不在此限。

依勞工退休金條例規定自願提繳之退休金或年金保險費,合計在每月工資 6%範圍內,不計入提繳年度薪資所得課稅。

四、利息所得

凡公債、公司債、金融債券、各種短期票券、存款及其他貸出款項利息之所得。

五、租賃所得及權利金所得

以在中華民國境內之財產出租之租金所得,財產出典典價經運用之所得或專利權、商標權、著作權、秘密方法及各種特許權利,供他人使用而取得之權利金所得。

Ò權利金 V.S. 技術服務報酬

⇒權利金是無形資產的使用費

⇒技術服務報酬是技術人員所提供的勞務報酬

補充:

自有房屋無償借與他人供營業或執行業務者使用仍應核課租賃所得

依所得稅法第14條第1項第5類規定,將財產借與他人使用,除經查明確係無償且非供營業或執行業務者使用外,應參照當地一般租金情況,計算租賃收入,繳納所得稅。

有出租收入的房東,申報房屋租賃所得時,以全年租賃收入為基數,減除必要損耗及費用後,餘額才會列為所得額

五項支出可列為租賃收入的必要費用,須要檢附哪些文件呢?

![]() 修繕費:

修繕費:

→統一發票或收據

→須註明房屋所有人姓名及房屋坐落地址

![]() 房屋折舊:

房屋折舊:

→房屋成本相關證明文件(購屋契約書等)

![]() 房屋相關稅費(地價稅、房屋稅):

房屋相關稅費(地價稅、房屋稅):

→繳納證明

![]() 房貸利息:

房貸利息:

→金融機構開立之繳息收據或證明清單

![]() 房屋財產保險:

房屋財產保險:

→繳費收據

🔶若沒有收據或清單,也可以選擇用財政部頒訂的標準費用率43%,來認列租金收入的必要耗損及費用

六、自力耕作、漁、牧、林、礦所得

自力耕作、漁、牧、林、礦之所得是指以自己的勞力從事農業耕作、漁撈、畜牧、造林、採礦等所得到的各種收入,減除成本及必要費用後的餘額

七、財產交易所得

凡財產及權利因交易而取得之所得。

一、出價取得財產和權利者,以交易時之成交價額,減除原始取得之成本,及因取得、改良及移轉該項資產 支付之一切費用後之餘額為所得額。

二、因繼承或贈與而取得者,以交易時之成交價額,減除繼承時或受贈與時該項財產或權利之時價及因取得、 改良及移轉該項財產或權利而支付之一切費用後之餘額為所得額。

※ 例如:房屋、預售屋、專利權、古董、文物藝術品等

※104.12.31 前出售土地免課交易所得稅

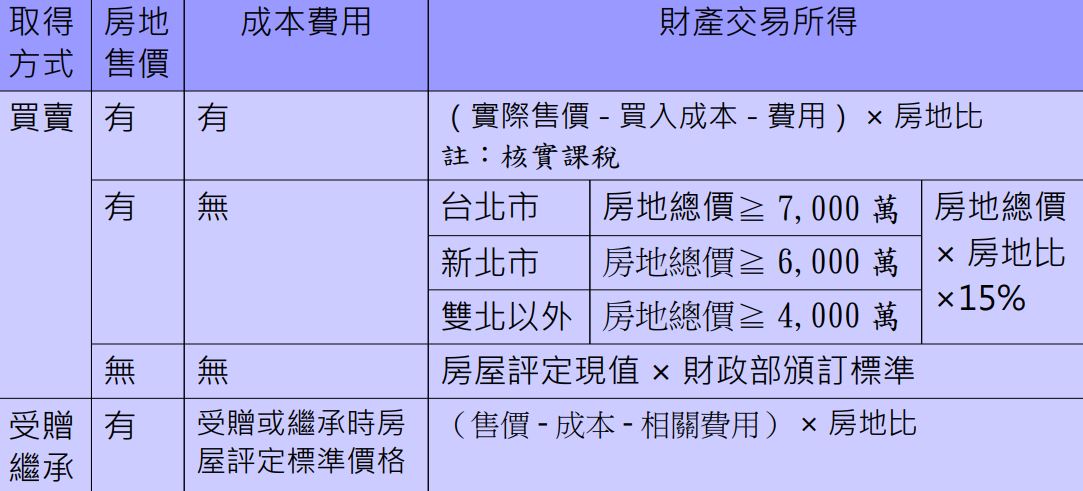

財產交易所得計算規定

原則:個人出售房屋,應以交易時之成交價額減除原始取得成本及相關必要費用之餘額為財產交易所得額

※ :房地比 = 房屋評定現值 ÷ (土地公告現值總額+房屋評定現值)

資料來源:

北區國稅局花蓮分局

八、競技、競賽及機會中獎之獎金或給與

凡參加舉辦地點在中華民國境內之各項競技、競賽及機會中獎活動所取得之獎金或給與。

(一)參加競技、競賽所支付之必要費用,准予減除。

(二)參加機會中獎所支付之成本,准予減除。

(三)政府舉辦之獎券中獎獎金,除依第 88 條規定扣繳稅款外,不併計綜合所得總額。(分離課稅)

Ò競技競賽及機會中獎的獎金或給與是指那些?

凡參加各種競技比賽或抽獎活動,獲勝或中獎所取得的獎金或獎品,即是競技競賽及機會中獎的獎金或給與。

例如:

1.電視、電台所舉辦的競賽,有獎猜謎活動、電話問答猜謎、商品廣 告附空盒郵寄抽獎等。

2.各機關、團體、公司行號於報章雜誌所刊登的徵文比賽、常識測驗比賽或晚會、尾牙活動摸彩等。

3.各種體育協會或社團舉辦各項運動比賽、技藝、智能比賽等活動。

4.政府舉辦之獎券或統一發票的中獎獎金。

九、退職所得

凡個人領取之退休金、資遣費、退職金、離職金、終身俸、非屬保險給付之養老金及依勞工退休金條例規定辦理年金保險之保險給付等所得。

但個人歷年自薪資所得中自行繳付之儲金或依勞工退休 金條例規定提繳之年金保險費,於提繳年度已計入薪資所得課稅部 分及其孳息,不在此限。

十、其他所得

取自中華民國境內,且無法明確歸屬所得稅法第 14 條第 1 至 9 類之所得,如幼稚園補習班收入、職工福利金、員工認股權憑證差額利益、結構型商品交易所得等。